رمزگشایی هوش مصنوعی برای صنعت بیمه

هوش مصنوعی (Artificial Intelligence) با توانایی تجزیه و تحلیل حجم وسیعی از دادهها در مدت کوتاه، میتواند ستون فقرات صنعت بیمه باشد. علاوه بر این، قابلیت تصمیمگیری هوش مصنوعی میتواند تحول بزرگی در بهرهوری کسبوکار و شکلگیری راهحلها و راهکارهای جدید ایجاد کند. با این حال، تصمیمهایی که هوش مصنوعی میگیرد باید با قوانین و مقررات مطابقت داشته باشد و اخلاقی، بیطرفانه و پایدار باشد. نکته اصلی این است که برای سودمند بودن هوش مصنوعی در صنعت بیمه و به طور کل جامعه، شرایط حاکمیتی، سازمانی و فرهنگی زیادی وجود دارد که باید به آنها رسیدگی کرد.

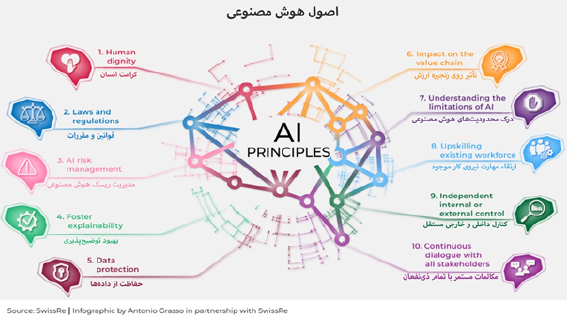

ده اصل راهبردی هوش مصنوعی

کرامت انسانی

برنامههای مبتنی بر هوش مصنوعی باید از کرامت، حقوق و آزادیهای انسان محافظت کنند. باید خط مشی مشخص و سیاستهایی تعیین شود تا انطباق با الزاماتی مثل ترویج عدالت و شفافیت را تضمین کند.

پیروی از قانون و مقررات

باید اطمینان حاصل کرد حاکمیت هوش مصنوعی با قوانین و مقررات مطابقت داشته باشد و این اطمینان با وضع مسئولیتها و چارچوبهایی برای ارزیابی و بازنگری در کل چرخه حیات هوش مصنوعی امکانپذیر خواهد بود.

مدیریت ریسک هوش مصنوعی

کاهش خطرات برنامههای مبتنی بر هوش مصنوعی با راهاندازی چارچوبی برای تجزیه و تحلیل مدیریت ریسک و فرآیندهای مرتبط امکانپذیر خواهد بود.

تقویت شفافیت

شفافیت داخلی و خارجی باید در حد مجاز و طبق قوانین و مقررات مربوطه شکل بگیرد. این شفافیت در صورت امکان باید برای کمک به ذینفعان در تصمیمگیریهای آگاهانه و در عین حال محافظت از حریم خصوصی، محرمانه بودن و امنیت استفاده شود.

حفاظت از دادهها

استانداردهای یکپارچه حفاظت از دادهها، امنیت سایبری، مبانی دادهها و سیستمهای استانداردسازی شده بسیار مهم هستند. رضایت استفاده از دادهها و کمیت و کیفیت آنها از جمله عوامل کلیدی موفقیت هوش مصنوعی است.

تأثیر روی زنجیره ارزش

در مورد محل و چگونگی اثرگذاری مثبت هوش مصنوعی روی زنجیره ارزش و در ترکیب با فرآیندهای انسانی باید شفافیت وجود داشته باشد؛ چه به منظور افزایش کارایی، چه فعال کردن راه حلهای جدید و مدیریت هزینهها.

درک محدودیتهای هوش مصنوعی

درک محدودیتهای هوش مصنوعی در تجربه کاربری مشتری اهمیت ویژهای دارد. در برخی تصمیمات حیاتی و برای اطمینان و اعتماد دیجیتال، ورودی انسانی ارزشمند و مهم خواهد بود.

ارتقاء مهارت نیروی کار موجود

در زمینه استفاده از ابزارهای جدید تجزیه و تحلیل و فناوریهای هوش مصنوعی، تقویت و ارتقای نیروی کار موجود باید همیشه به عنوان یک تعهد باشد و به آن اهمیت داده شود.

کنترل داخلی و خارجی

برای اطمینان از اینکه اعتبارسنجی مداوم الگوریتمها و تنظیمات به طور مستقل انجام شود، توصیه میشود از یک ابزار کنترل داخلی یا خارجی مستقل استفاده شود.

مکالمات مستمر با تمام ذینفعان

استفاده از هوش مصنوعی احتمالا تأثیرات عمیقی روی صنعت بیمه و جامعه خواهد داشت. بنابراین لازم است از گفتگوی مستمر با تمام ذینفعان اطمینان حاصل شود تا بتوانند درباره نیازها و دیدگاههای خود درباره این تغییر صحبت کنند.

مزایا و موارد استفاده از هوش مصنوعی در صنعت بیمه

پیشبینیها درباره اینکه هوش مصنوعی چگونه میتواند صنایع و حتی سبک زندگی افراد را تغییر دهد، معمولا الهامبخش هستند و باید قبول کنیم هوش مصنوعی میتواند ما را از انجام بسیاری کارهای تکراری و خستهکننده روزمره نجات دهد و زمان بیشتری داشته باشیم تا آن را صرف کارهایی کنیم که دوست داریم و این فرآیند مثل رویایی است که به حقیقت پیوسته باشد.

وقتی صحبت از صنعت بیمه میشود، چشمانداز تکراری برای آینده این است که هوش مصنوعی احتمالا میتواند پوشش دقیقتر و تنظیم قیمت را ممکن کند. اگرچه این هدف بلندمدت جذاب است، تصمیم داریم درباره این صحبت کنیم که هوش مصنوعی امروزه چه مزایایی دارد و در آینده چه فرصتهایی برای زنجیره ارزش بیمه فراهم خواهد کرد.

هوش مصنوعی محدود چه کاربردی دارد؟

هوش مصنوعی محدود (Narrow AI) در حال حاضر در بسیاری از صنایع استفاده میشود و در صنعت بیمه سه وظیفه اصلی دارد:

- میتواند وظایف تکراری را خودکار کند.

- میتواند با تحلیل دادههای پیچیده و حجیم، بینشهایی به دست آورد تا در تصمیمگیریها کمک کند.

- میتواند محصولات پارامتریک و راهکارهای مدیریت ریسک را بهبود ببخشد.

هر چند هوش مصنوعی این امکان را برای بیمهگران و بیمهگران اتکایی فراهم میکند تا کارآمدتر شوند و راهکارهای جدید ارائه دهند، اما مهم است به خاطر داشته باشیم برای استفاده از آن یک سیستم کامل نیاز است که تعامل انسانی را نیز شامل میشود. از این رو، ارزش افزوده هوش مصنوعی فقط از ترکیب هوشمندانه مدلهای AI و فرآیندهای انسانی به دست میآید و فقط یک مدل مستقل نیست.

در حال حاضر، فناوریهای هوش مصنوعی که بیشترین استفاده را در صنعت بیمه دارند، یادگیری ماشینی (Machine Learning)، پردازش زبان طبیعی (Natural Language Processing) و بینایی کامپیوتر (Computer Vision) هستند. همانطور که پیشتر گفته شد، برنامههای مبتنی بر هوش مصنوعی باید شرایط حاکمیتی، سازمانی و فرهنگی زیادی را در نظر بگیرند تا بتوانند به صنعت بیمه و جامعه خدمت کنند.

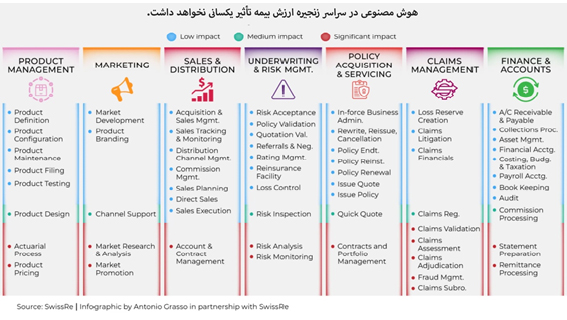

تجزیه و تحلیل پیشرفته و برخی از اشکال هوش مصنوعی چند سال است که زنجیره ارزش بیمه را بهبود بخشیدهاند و در آینده تأثیر متفاوتی بر هر مرحله از زنجیره ارزش خواهند داشت.

تفاوت هوش مصنوعی عمومی و محدود

هوش مصنوعی به مدلهای ریاضی اطلاق میشود که الگوها را از دادههای ورودی میآموزد و تصمیمگیریهای سریع یا حتی خودکار را فراهم میکند. بسته به وسعت و حوزه، هوش مصنوعی به عنوان «هوش مصنوعی محدود» (مدلهایی که برای انجام یک هدف خاص در یک زمینه مشخص طراحی شدهاند) یا «هوش مصنوعی عمومی» (یک مدل جهانی با هوشی مانند انسان) نامگذاری میشود. هنوز هیچ هوش مصنوعی عمومی واقعیای وجود ندارد، اما پیشرفتهای اخیر در حال تقویت قابلیتهای مرتبط با هوش مصنوعی محدود است و نمونههای این پیشرفتها را در گزینههایی مثل ChatGPT و GPT-4 شرکت OpenAI یا Bard شرکت گوگل شاهد هستیم.

کاربردهای هوش مصنوعی در صنعت بیمه

در حال حاضر در سه زمینه اصلی صنعت بیمه میتوان از هوش مصنوعی استفاده کرد که در ادامه نگاهی به آنها میاندازیم.

تعهدات بیمه؛ بهبود ارزیابی ریسک و درک نیاز مشتری

بیمهگران و بیمهگران اتکایی به لطف دیجیتالی شدن نقاط تماس مشتری (Touch Points)، در زمان تنظیم تعهدات به دادههای بیشتری دسترسی خواهند داشت و با شرکای دیجیتالی خود به داراییهای جدیدی دسترسی پیدا میکنند. تلهماتیک (Telematics)، حسگرهای راه دور، تصاویر ماهوارهای یا سوابق سلامتی افراد تنها موارد اندکی هستند که به صورت دیجیتال در دسترس خواهند بود. توانایی شرکتهای بیمه و اتکایی برای تبدیل دادهها به بینشهای عملی برای تنظیم تعهدات بیمه، یک تمایز رقابتی اصلی است، چرا که این امکان را فراهم میکند تا پوشش و حق بیمه مناسبتری به مشتریان ارائه شود.

تکنیکهای هوش مصنوعی مانند یادگیری نظارت شده میتوانند فرآیندهای تنظیم تعهدات بیمه را تکمیل و سادهسازی کنند؛ به عنوان مثال، وقتی صحبت از تریاژ (اولویتبندی بیماران) و مسیریابی هوشمندانهتر میشود.

ادعاهای خسارت؛ بهبود فرآیندهای پشتیبانی، محصولات جدید و پوشش ریسکهای بیشتر

قابلیتهای هوش مصنوعی نه تنها میتواند کارایی و بینش را بهبود ببخشد، بلکه میتواند توسعه راهکارهای جدید و پوشش ریسکهای بیمهنشدنی را امکانپذیر کند. برای مثال سیستم جبران خسارت تأخیر پروازی که با هوش مصنوعی ساخته شده میتواند تأخیرهای پرواز را پیشبینی کند. در صورت تأخیر، مشتریانی که هنگام خرید بلیط، بیمهنامه خریداری کردند، بدون نیاز به ثبت خسارت میتوانند خیلی سریع هزینه مربوطه را دریافت کنند. برای طراحی و عملکرد دقیق این سیستم از ۲۰۰ میلیون نقطه داده تاریخی استفاده شده و قابلیت قیمتگذاری یادگیری ماشینی توانسته نرخ خسارت بیش از ۹۰هزار پرواز در روز را تنظیم کند.

ادعای خسارت؛ کاهش تقلب در تصادفات رانندگی و تشخیص سبک رانندگی با بینایی کامیپوتر

با بهرهگیری از تلاقی رایانش مرزی (Edge Computing) و هوش مصنوعی، یک استارتآپ ایتالیایی با ثبت تصاویر پانورامایی از جلوی یک وسیله نقلیه در حال حرکت، توانسته سبک رانندگی راننده را شناسایی کند و تصادف رخ داده را با ثبت داینامیک تصاویر تأیید و حق اختراع این محصول را به نام خود ثبت کند.

به محض روشن شدن موتور خودرو، دستگاه ضبط ویدیو را شروع میکند و به طور همزمان ویدیوها با استفاده از فناوری اختصاصی، رمزگذاری شده و با روشی بسیار امن به ابر انتقال پیدا میکنند. پس از قرار گرفتن ویدیوها در فضای ابری، تصاویر با استفاده از الگوریتمهای بینایی کامپیوتر و ناشناس کردن دادههای شخصی جمعآوری شده در طول زمان (مانند چهره افراد، پلاک خودرو و غیره) برای رعایت مقررات حفظ حریم شخصی (مانند مقررات حفاظت از دادههای عمومی و خصوصی) بار دیگر جمعآوری و پردازش میشوند.

در نهایت میتوان از ویدیوهای جمعآوری و پردازش شده، به عنوان شاهدی برای نحوه وقوع تصادف و استخراج دادههای کلیدی برای شناسایی سبکهای مختلف رانندگی و طبقهبندی انواع ریسک استفاده کرد.

در بسیاری از شرکتهای بیمه در سراسر صنعت، بسیاری از پروژههای هوش مصنوعی به صورت داخلی مدیریت و هدایت میشوند و بیشتر به فرآیندهای اصلی میپردازند. برای مثال، از پردازش زبان طبیعی برای کمک به جذب و طبقهبندی دادههای بدون ساختار در فرآیند تصمیمگیری یا درک بهتر قراردادها و پرتفولیوی کلی استفاده میشود.

با وجود نقاط ورودی مختلف، هوش مصنوعی این پتانسیل را دارد تا بر کل زنجیره ارزش بیمه تأثیر بگذارد، ارزشآفرینی کند و مزایای قابل توجهی برای مشتریان به ارمغان بیاورد. با این حال، با دسترسی گستردهتر به این ابزارهای قدرتمند، کنترل خطرات و چالشهای آنها نیز بسیار مهم است. دادهها و سواد هوش مصنوعی با مسئولیتپذیری بالا برای شرکتها کلیدی است تا اطمینان حاصل کنند انسانها همچنان کنترل امور و فرآیند تصمیمگیری را در دست دارند.

خطرات جدید زیادی در ارتباط با استفاده از هوش مصنوعی در مقیاس بزرگ وجود دارد و سیاستگذاران، شرکتهای بزرگ فناوری اطلاعات و شرکتهای بیمه باید روی آن کار کنند تا علاوه بر ارزشآفرینی هوش مصنوعی در جامعه، بتوانند به طور مؤثر در برابر خطرات جدید مرتبط با آن محافظت شوند. البته همانطور که بسیاری به پتانسیل هوش مصنوعی برای بهبود سبک زندگی فکر میکنند، خوشحال خواهند شد اگر هوش مصنوعی بتواند زمان بیشتری برای برخی از فعالیتهای لذتبخش زندگی به آنها بدهد.